K-FIXED-A

ลงทุนตราสารหนี้คุณภาพดี ในประเทศ

อัตราผลตอบแทน (Yield)

ปรับเพิ่มขึ้นมาอยู่ในระดับที่สูง

ยิ่งลงทุนยาว ยิ่งมีโอกาสได้

ผลตอบแทนที่มากขึ้น

เพราะอัตราผลตอบแทนของตราสารหนี้ส่วนหนึ่งขึ้นอยู่กับอายุของตราสาร

วงจรดอกเบี้ยขาขึ้นที่คาดว่า

สิ้นสุดแล้ว

และมีโอกาสที่ ธปท. จะเริ่มลดดอกเบี้ยได้ในระยะข้างหน้าส่งผลเชิงบวกต่อตราสารหนี้ในภาพรวม จากการได้ Capital Gain

ความเสี่ยงต่ำ และมีความมั่นคงกว่าการลงทุนประเภทอื่นๆ

เพราะตราสารหนี้ เช่น พันธบัตรรัฐบาล หรือ หุ้นกู้ มีการกำหนดอัตราดอกเบี้ยที่จะจ่ายไว้ชัดเจน ทำให้ผลตอบแทนไม่ผันผวน เหมือนการลงทุนในหุ้น

ทำไมต้อง K-FIXED-A จากกสิกรไทย

ลงทุนตราสารหนี้ภาครัฐ ภาคเอกชน และเงินฝาก ในประเทศเท่านั้น

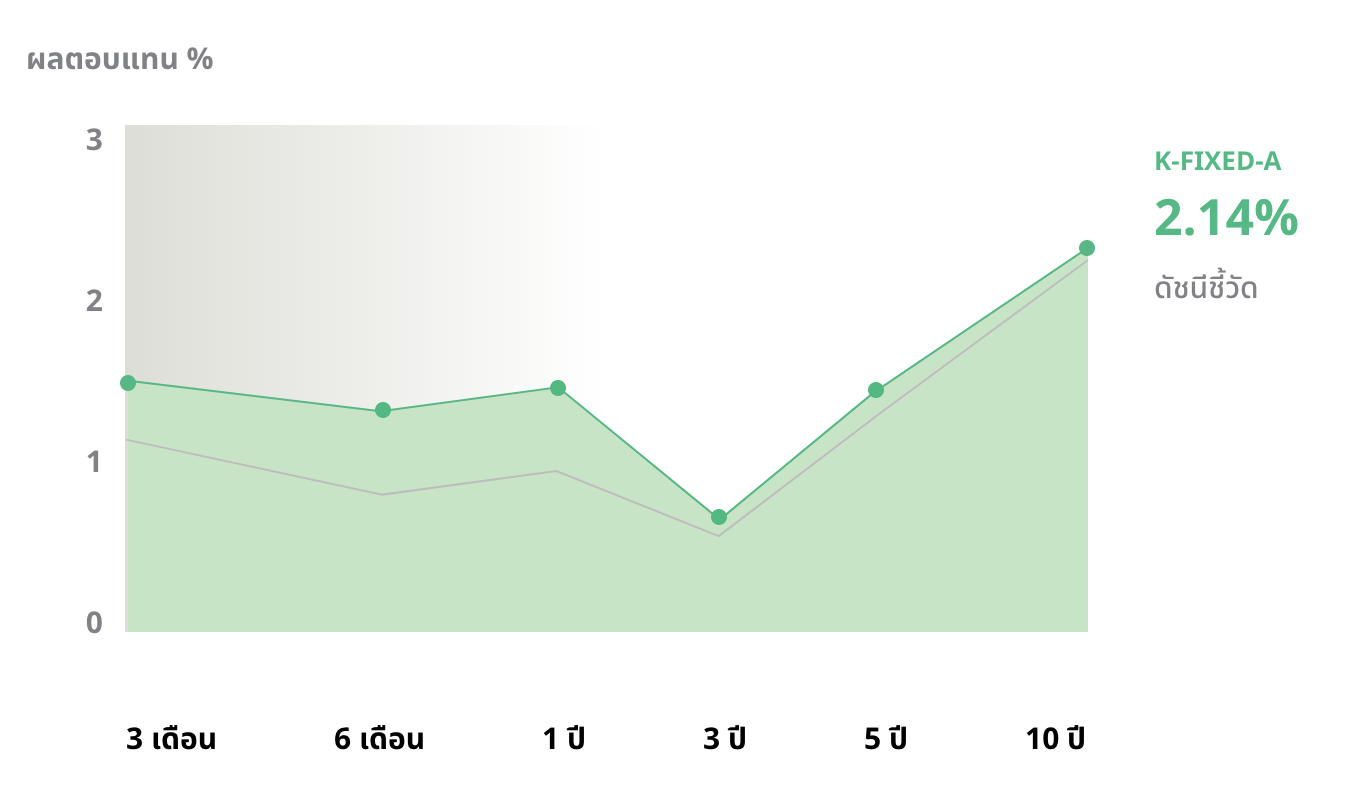

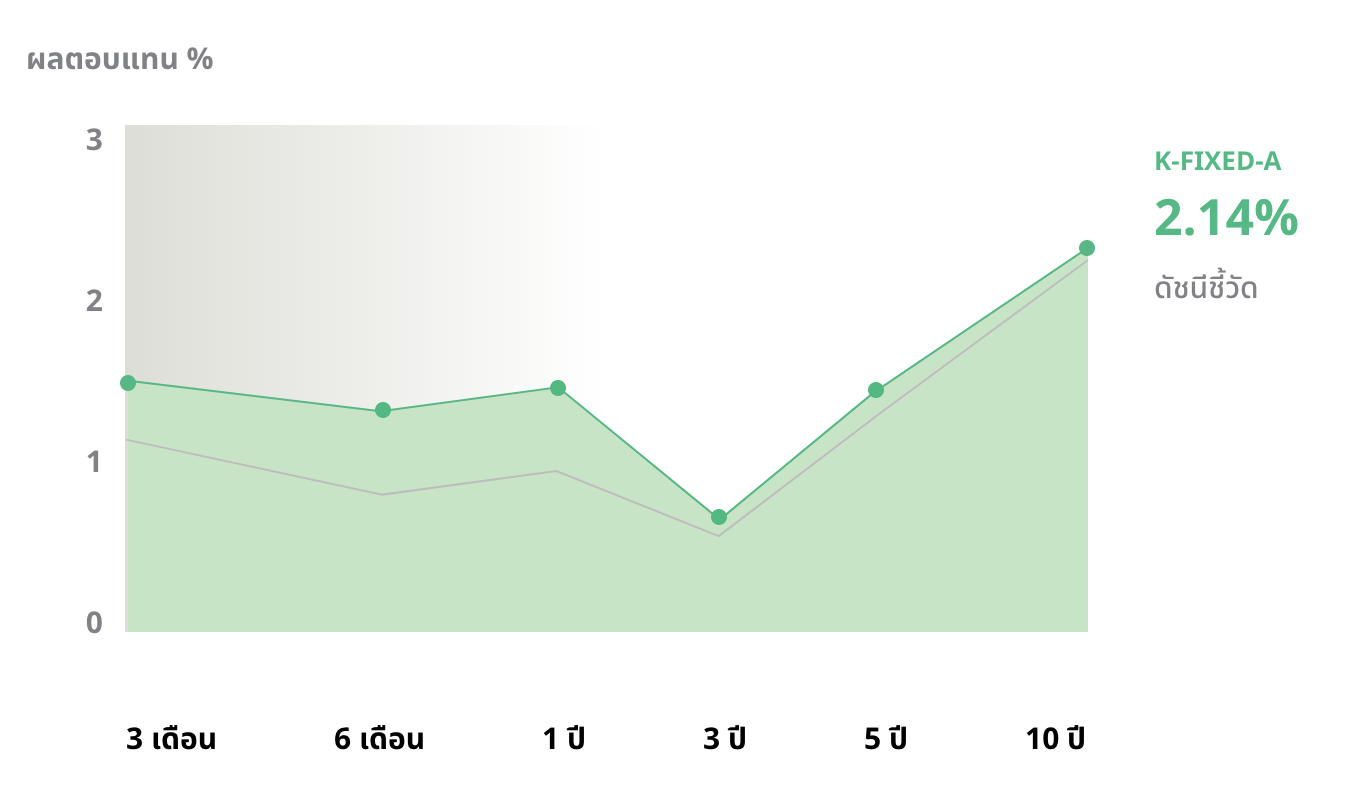

ผลการดำเนินงานย้อนหลังกองทุน K-FIXED-A

K-FIXED-A

ปัจจุบัน

(ต่อปี)

ดัชนีชี้วัด

ปัจจุบัน

(ต่อปี)

• ข้อมูล ณ วันที่ 15 ม.ค. 67 • ดัชนีชี้วัด ผลตอบแทนรวมสุทธิของดัชนีพันธบัตรรัฐบาลอายุ 1 - 3 ปี ของสมาคม ตลาดตราสารหนี้ไทย (35%) ผลตอบแทนรวมสุทธิของดัชนีพันธบัตรรัฐบาลอายุ 3 - 7 ปี ของ สมาคมตลาดตราสารหนี้ไทย (15%) ผลตอบแทนรวมสุทธิของดัชนีตราสารหนี้ภาคเอกชน Mark-to-Market ที่มีอันดับความน่าเชื่อถือของผู้ออกตราสารอยู่ในระดับ A- ขึ้นไป อายุ 1 - 3 ปี ของสมาคมตลาดตราสารหนี้ไทย (25%) และอัตราดอกเบี้ยเงินฝากประจำ 1 ปี วงเงิน น้อยกว่า 5 ล้านบาท เฉลี่ยของ 3 ธนาคารพาณิชย์ขนาดใหญ่ ได้แก่ ธนาคารกรุงเทพ ธนาคารกสิกรไทย และธนาคารไทยพาณิชย์ หลังหักภาษี (25%) • กองทุนจัดตั้งเมื่อวันที่ 2 พ.ค. 38 • ผลการดำเนินงานในอดีตมิได้ยืนยันอนาคต

ตัวอย่างสินทรัพย์ที่กองทุน K-FIXED-A ลงทุน

ตราสารหนี้ที่ออกโดย บมจ. กัลฟ์ เอ็นเนอร์จี ดีเวลลอปเมนท์

ผู้ผลิตและจำหน่ายไฟฟ้าจากก๊าซธรรมชาติ

และพลังงานหมุนเวียน

ตราสารหนี้ที่ออกโดย บมจ. เงินติดล้อ

ให้บริการสินเชื่อทะเบียนรถทุกประเภทและโบรกเกอร์ประกันวินาศภัยที่มีสาขาให้บริการครอบคลุมทั่วประเทศ

ตราสารหนี้ที่ออกโดย บมจ. ซีพี ออลล์

หนึ่งในกลุ่มธุรกิจของเครือเจริญโภคภัณฑ์

ผู้ดำเนินธุรกิจร้าน

7-Eleven

ลงทุนตราสารหนี้คุณภาพดี ในประเทศเท่านั้น

ผลการดำเนินงานโดดเด่นอยู่ใน Top Quartile

ในช่วง 3 เดือน และ 6 เดือน

(ที่มา: Morningstar ณ 16 ม.ค. 2567)

ทีมบริหารมีประสบการณ์สูง

ในตลาดตราสารหนี้ไทย และได้รับรางวัลชั้นนำทั้งในไทยและสากล

รางวัล Top Investment Houses in Thailand Market (Rank 1) 10 ปีซ้อน

จาก The Asset Benchmark Research Awards 2023

รางวัล Best Fund House - Domestic Fixed Income

จาก Morningstar Fund Awards 2022

เปรียบเทียบกองทุน K-FIXED-A กับกองทุนอื่นๆ

คำถามที่พบบ่อย

เกี่ยวกับการลงทุนในตราสารหนี้

เงินฝาก ตราสารหนี้ภาครัฐ/เอกชน ทั้งในไทยและต่างประเทศ

ตราสารหนี้ภาครัฐ เช่น พันธบัตรรัฐบาล และ ตั๋วเงินคลัง ตราสารหนี้ภาคเอกชน เช่น หุ้นกู้ของบริษัทต่างๆ และตั๋วแลกเงิน

จากดอกเบี้ยเมื่อถือตราสารหนี้ตามระยะเวลาที่กำหนด (Coupon) และ กำไรจากส่วนต่างราคาซื้อขาย (Capital Gain)

มีโอกาสขาดทุนได้จากการเปลี่ยนแปลงของราคา เนื่องจากการคำนวณมูลค่าสินทรัพย์สุทธิ ณ สิ้นวัน (NAV) จะต้องปรับมูลค่าอ้างอิงตามราคาตลาด (Mark to Market) ดังนั้นเมื่อราคาตราสารหนี้มีแนวโน้มปรับตัวลง จะส่งผลต่อราคา NAV ที่ลดลงด้วย อย่างไรก็ตาม หากถือกองทุนจนถึงระยะเวลาที่แนะนำก็มีโอกาสได้ผลตอบแทนตามที่คาดหวัง เช่น กองทุนตราสารหนี้ ระยะกลางถึงยาว ควรถือกองทุนตั้งแต่ 1 ปีขึ้นไปเพื่อลดความผันผวน

อายุของตราสารหนี้จะมีความสัมพันธ์กับความผันผวนของราคา โดยตราสารหนี้ระยะยาวจะมีความเสี่ยงจากการเปลี่ยนแปลงของอัตราดอกเบี้ยในตลาดที่มากกว่า จึงมีความผันผวนของราคาสูงแต่ก็มีโอกาสรับผลตอบแทนที่สูงด้วยเช่นกัน ในขณะที่ตราสารหนี้ระยะสั้นมีความเสี่ยงจากความผันผวนของราคาค่อนข้างต่ำ จึงให้ผลตอบแทนที่ต่ำกว่าด้วย

ความน่าเชื่อถือของผู้ออกตราสารหนี้ โดยตราสารหนี้ที่ Credit Rating สูง จะมีความเสี่ยงในการผิดนัดชำระหนี้ต่ำ (เรียงอันดับตั้งแต่จากสูงสุด AAA ไป ต่ำสุด D) โดยเป็นการจัดอันดับจากสถาบันจัดอันดับความน่าเชื่อถือ ที่ได้รับการรับรองจาก ก.ล.ต. ซึ่งในประเทศไทยมี 2 แห่งคือ บริษัท ทริสเรทติ้ง จำกัด และ บริษัท ฟิทช์ เรทติ้งส์ (ประเทศไทย) จำกัด

ต่ำกว่า โดยมีระดับความเสี่ยง 4 เปรียบเทียบกับกองทุนหุ้นที่ระดับ 6

ผลตอบแทนของตราสารหนี้ขึ้นอยู่กับหลายปัจจัย เช่น คุณภาพบริษัท สภาพตลาดตราสารหนี้ หรือ การเคลื่อนไหวของอัตราดอกเบี้ย เป็นต้น ส่วนการลงทุนในตราสารหนี้ของบริษัทคุณภาพดี อันดับความน่าเชื่อถือสูง คือมีความมั่นคงกว่า ดังนั้นความเสี่ยงด้านการผิดนัดชำระหนี้จึงต่ำและให้ผลตอบแทนน้อยกว่า ในทางกลับกัน ตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำ ผลตอบแทนจึงจะสูงกว่าเพื่อบวกค่าความเสี่ยงให้นักลงทุน เนื่องจากมีโอกาสผิดนัดชำระหนี้ได้

เกี่ยวกับกองทุน K-FIXED-A

ในช่วงภาวะดอกเบี้ยทรงตัว/เข้าใกล้ขาลง กองทุนจะได้ประโยชน์จาก Capital Gain (ราคาตราสารปรับขึ้น) จากอัตราผลตอบแทนพันธบัตรปรับตัวลดลง ซึ่งจะทำให้ผลตอบแทนจะสูงกว่ากองทุนตราสารหนี้ระยะกลางและสั้นอย่างมีนัยยะ อย่างไรก็ดี อาจมีความผันผวนระหว่างทางที่สูงกว่ากองทุนตราสารหนี้ระยะกลางและสั้น

ไม่มี แต่หากอยากลงทุนในกองทุนตราสารหนี้ที่มี duration ใกล้เคียงกัน สามารถลงทุนใน K-FIXEDPLUS ที่ลงทุนในต่างประเทศได้ไม่เกิน 79% ของมูลค่าทรัพย์สินสุทธิ โดยจะป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่า 90% ของมูลค่าเงินลงทุนต่างประเทศ

เกี่ยวกับการเริ่มต้นลงทุน

สามารถเปิดบัญชีกองทุนรวมได้เองทุกวันตลอด 24 ชั่วโมง ไม่ต้องไปสาขา โดยเตรียมเลขที่บัญชีออมทรัพย์ และข้อมูลตามบัตรประชาชนให้เรียบร้อย

- หากมีบัญชีออมทรัพย์ KBank และมีแอป K PLUS แล้ว กดเปิดบัญชีผ่านเมนู “ลงทุน” ได้เลย

- หากมีบัญชีออมทรัพย์ SCB, KTB เลือกเปิดบัญชีกองทุนผ่าน K-My Funds

สำหรับผู้ที่มีบัญชีกองทุนรวมอยู่แล้ว กดซื้อได้เลยง่ายๆ ผ่านแอป K PLUS หรือ K-My Funds และช่องทางออนไลน์ที่ K-Cyber Invest หรือที่ธนาคารกสิกรไทยทุกสาขา

K PLUS และ K-My Funds สามารถทำรายการซื้อ-ขาย กองทุนรวมของ กองทุนรวมของ KAsset ได้ทั้ง 2 แอปพลิเคชัน

K-My Funds เป็นแอปพลิเคชันเกี่ยวกับกองทุนรวมโดยเฉพาะ ดังนั้นจะมีข้อมูลและฟังก์ชันเชิงลึกมากกว่า เช่น พอร์ตการลงทุนแนะนำตามความเสี่ยง การแจ้งเตือนและให้คำแนะนำเกี่ยวกับกองทุนที่ถืออยู่ และการปรับพอร์ตลงทุน พร้อมทั้งยังมี โปรแกรมช่วยคำนวณภาษี และ การแสดงยอดเงินลงทุนกองทุน RMF/SSF/LTF รายปี เป็นต้น

K PLUS ช่วยรวบรวมข้อมูลการลงทุนของคุณใน app เดียว ทั้งเงินฝาก กองทุน และหุ้น และยังมีฟังก์ชันช่วยวางแผนการลงทุนผ่าน Wealth Plus บริการช่วยวางแผนการลงทุนส่วนตัว โดยจะช่วยกำหนดเป้าหมายการลงทุน ช่วยเลือกกองทุนที่พิจารณาแล้วว่ามีการกระจายความเสี่ยงในการลงทุนที่ดี มีโอกาสทำกำไร และมีความเหมาะสมกับระดับความเสี่ยงของแผนการลงทุนที่เลือก ทั้งยังคอยดูแลแผนการลงทุนให้เป็นไปตามเป้าหมายตลอดเวลาอีกด้วย

ซื้อง่ายผ่าน 4 ช่องทาง

วิธีเปิดบัญชีกองทุน

• การลงทุนในตราสารหนี้อาจมีความเสี่ยงจากการเปลี่ยนแปลงอัตราดอกเบี้ย

• ผู้ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

• สนใจลงทุนและขอรับหนังสือชี้ชวนได้ที่ www.kasikornasset.com

เลือกกองทุน K-GA ที่คุณสนใจซื้อ