1. Thai ESGX คืออะไร

กองทุนรวมไทยเพื่อความยั่งยืนแบบพิเศษ (Thailand ESG

Extra Fund) กองทุนรวมที่ให้สิทธิประโยชน์ทางภาษี

ที่มีนโยบายลงทุนในหลักทรัพย์ไทยที่มีคุณสมบัติด้านความยั่งยืนตามหลักเกณฑ์เดียวกับกองทุน

Thai ESG โดยเฉลี่ยรอบปีบัญชีไม่น้อยกว่า 80%

โดยจะต้องลงทุนในหุ้นกลุ่มความยั่งยืนโดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ

65%

ทั้งนี้แบ่งการให้สิทธิประโยชน์ทางภาษีในช่วง พ.ค. -

มิ.ย. 2568 แบ่งออกเป็น 2 วงเงิน ได้แก่

วงเงินลงทุนใหม่

(วงเงินลดหย่อนที่ 1)

และวงเงินสับเปลี่ยนจาก LTF (วงเงินลดหย่อนที่ 2)

2. เงื่อนไขการลงทุน Thai ESGX มีอะไรบ้าง

แบ่งออกเป็น 2 วงเงิน โดยไม่นับรวมกับกองทุน ThaiESG,

RMF และกลุ่มลดหย่อนเกษียณอื่นๆ ได้แก่

| วงเงินลดหย่อนที่ 1 |

วงเงินลดหย่อนที่ 2 |

|

เงินใหม่เฉพาะปี 2568 สูงสุด 300,000

บาท

ไม่เกิน 30% ของเงินได้พึงประเมิน

|

สับเปลี่ยนจากหน่วยลงทุน LTF เดิม

สูงสุด 500,000 บาท

(ไม่มีเงื่อนไข 30% ของเงินได้พึงประเมิน

และต้องสับเปลี่ยนจาก LTF

ทุกกองทุนที่มีกับทุก บลจ.)

-

ปีแรก 2568 ลดหย่อนสูงสุด 300,000

บาท

-

ปีที่ 2-5 ลดหย่อนสูงสุดปีละ 50,000

บาท

โดยนำส่วนเกิน 300,000 บาทแรก

มาหารเฉลี่ยและลดหย่อนปีละเท่าๆ กัน

เช่น สับเปลี่ยน LTF ไป Thai ESGX จำนวน

380,000 บาท จะลดหย่อนได้ดังนี้

ปีที่ 1 (ปี 2568) ลดหย่อนได้ 300,000

บาท

ปีที่ 2 - 5 (ปี 2569 - 2572)

ลดหย่อนได้ปีละ 20,000 บาท

|

|

ระยะเวลาลงทุน: เดือน พ.ค. - มิ.ย. 2568

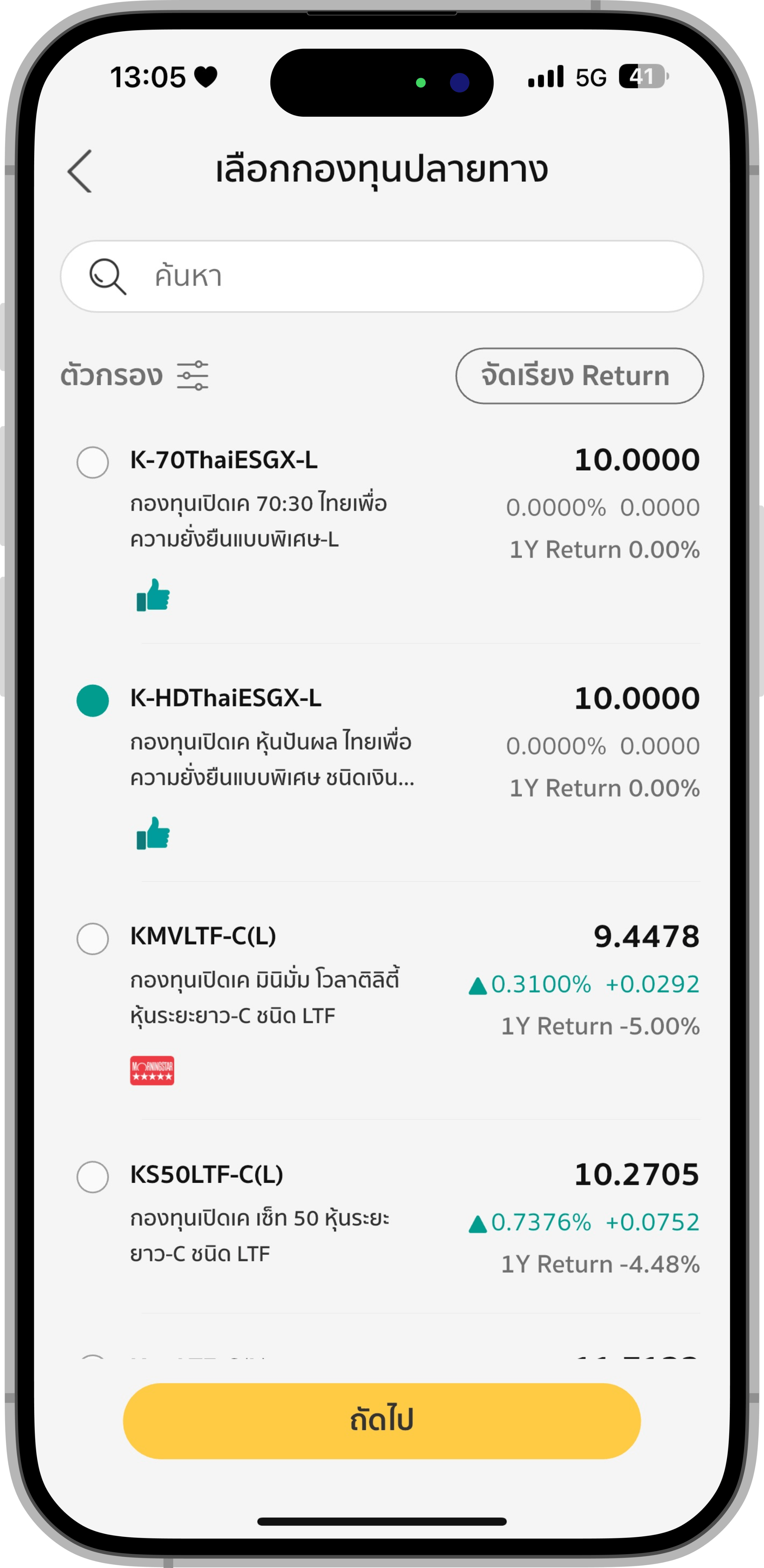

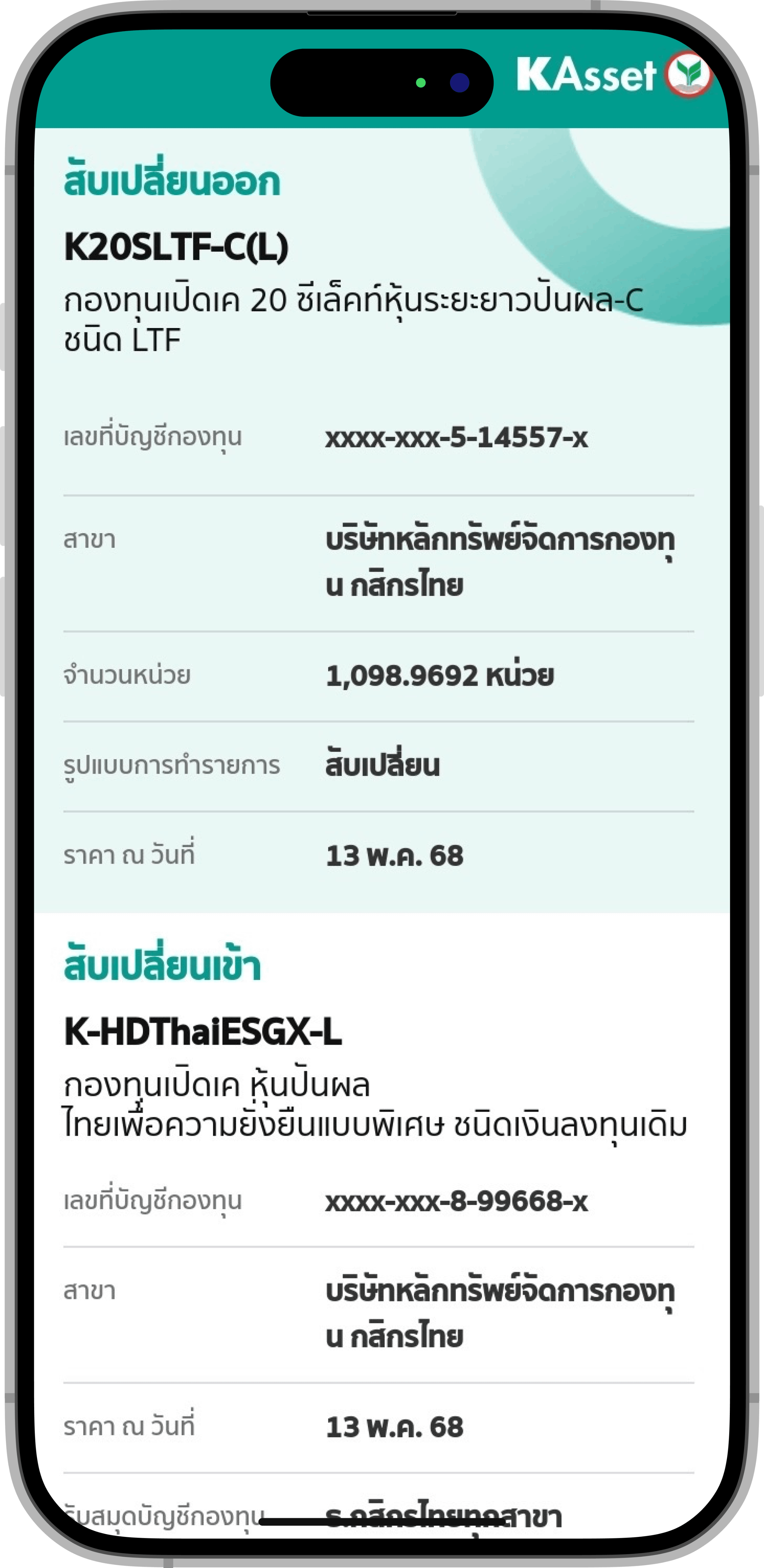

K-HDThaiESGX-68

และ

K-70ThaiESGX-68

เสนอขายครั้งแรก

2 - 8 พ.ค. 2568

เสนอขายครั้งถัดไป

13 พ.ค. - 30 มิ.ย. 2568

|

ระยะเวลาลงทุน: เดือน พ.ค. - มิ.ย. 2568

K-HDThaiESGX-L

และ

K-70ThaiESGX-L

สับเปลี่ยนได้ระหว่างวันที่ 13 พ.ค. - 30

มิ.ย. 2568

|

|

การถือครอง: ไม่น้อยกว่า 5 ปี

(วันชนวันนับแต่วันที่ลงทุน)

เช่น

ซื้อกองทุน Thai ESGX ในวันที่ 1 มิ.ย.

2568 ถือครองจนครบ 5 ปี ถึงวันที่ 31 พ.ค.

2573

จะสามารถขายออกถูกเงื่อนไขได้ในวันที่ 1

มิ.ย. 2573 เป็นต้นไป

|

การถือครอง: ไม่น้อยกว่า 5 ปี

(วันชนวันนับจากวันที่ส่งคำสั่งสับเปลี่ยนหน่วยลงทุน

LTF เดิม มายังกองทุน Thai ESGX)

เช่น สับเปลี่ยนมากองทุน Thai ESGX

ในวันที่ 1 มิ.ย. 2568 ถือครองจนครบ 5 ปี

ถึงวันที่ 31 พ.ค. 2573

จะสามารถขายออกถูกเงื่อนไขได้ในวันที่ 1

มิ.ย. 2573 เป็นต้นไป

|

3. สรุปสิทธิลดหย่อนภาษีจากการลงทุนในปี 2568 คือเท่าไหร่

สูงสุด 1,400,000 บาท (RMF รวมกลุ่มลดหย่อนเกษียณอื่นๆ

ไม่เกิน 500,000 บาท + ThaiESG ไม่เกิน 300,000 บาท +

Thai ESGX วงเงินที่ 1 ไม่เกิน 300,000 บาท + Thai

ESGX วงเงินที่ 2 ไม่เกิน 300,000 บาท)

4. Thai ESGX ต่างจาก Thai ESG เดิมอย่างไร

| Thai ESG |

Thai ESGX |

|

-

ลงทุนในทรัพย์สินที่ออกโดยผู้ออกหรือกิจการในไทยที่มีคุณสมบัติด้านความยั่งยืน

ไม่น้อยกว่า 80% ของ NAV

-

ลงทุนได้ทั้งหุ้นไทยยั่งยืนที่ได้รับการจัดอันดับ

ESG Rating ตามหลัก ESG

ตราสารหนี้ด้านความยั่งยืน (ESG Bond)

และโทเคนดิจิทัลเพื่อการลงทุนที่เกี่ยวข้องกับความยั่งยืน

|

-

ลงทุนในทรัพย์สินที่ออกโดยผู้ออกหรือกิจการในไทยที่มีคุณสมบัติด้านความยั่งยืน

ไม่น้อยกว่า 80% ของ NAV

-

เงื่อนไขเพิ่มเติมเฉพาะ Thai

ESGX

ต้องลงทุนหุ้นกลุ่มความยั่งยืน

ไม่น้อยกว่า 65% ของ NAV

|

|

ไม่เกิน 30% ของเงินได้พึงประเมิน

สูงสุดไม่เกิน 300,000 บาท

|

-

วงเงินลดหย่อนที่ 1

เงินใหม่ เฉพาะปี 2568 ไม่เกิน 30%

ของเงินได้พึงประเมิน สูงสุด 300,000 บาท

-

วงเงินลดหย่อนที่ 2

สับเปลี่ยนหน่วยลงทุน LTF เดิม สูงสุด

500,000 บาท (ไม่มีเงื่อนไข 30%

ของเงินได้พึงประเมิน)

|

|

วงเงินลดหย่อนภาษีไม่นับรวมกับกลุ่มลดหย่อนเกษียณอื่นๆ

|

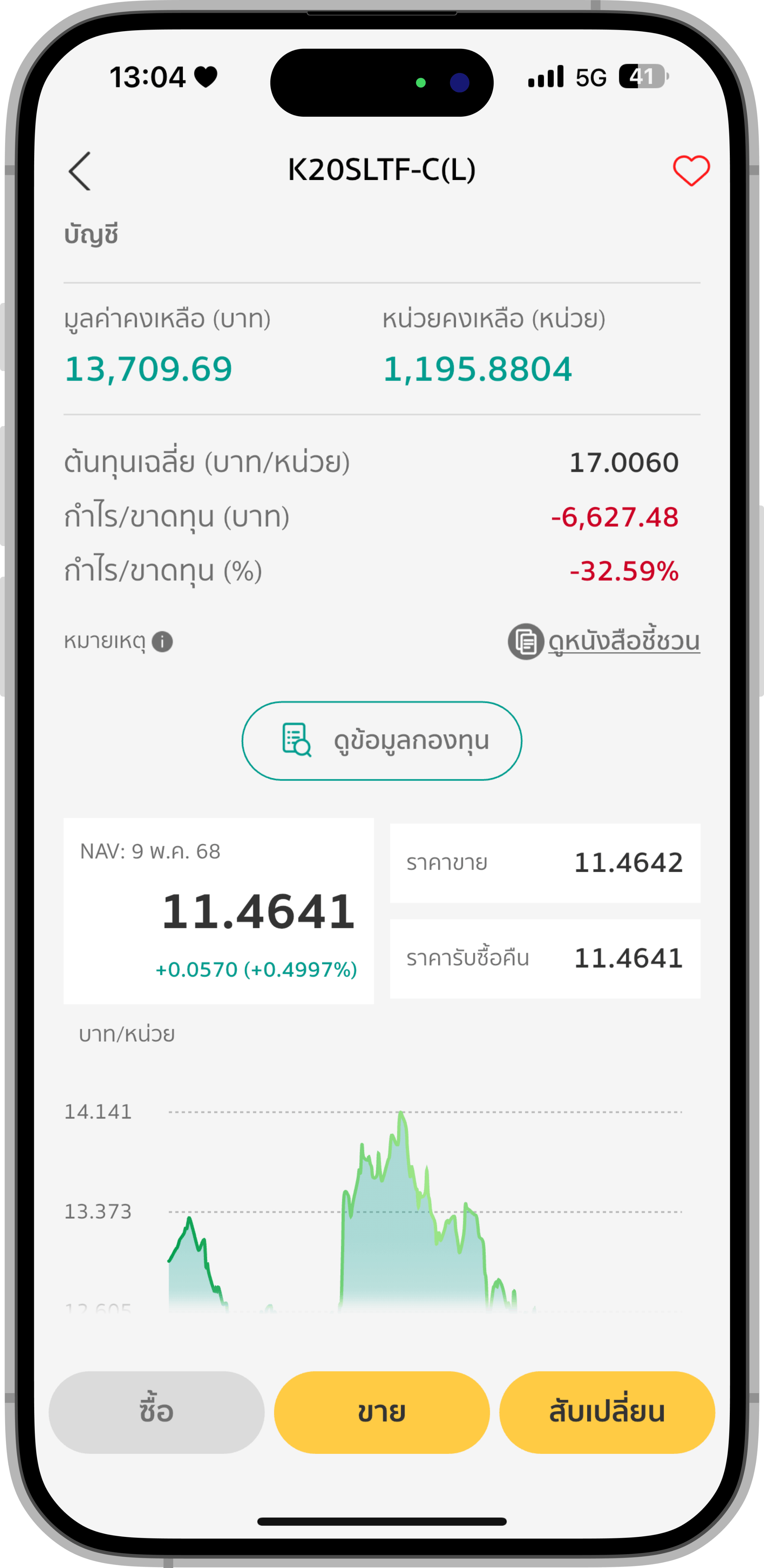

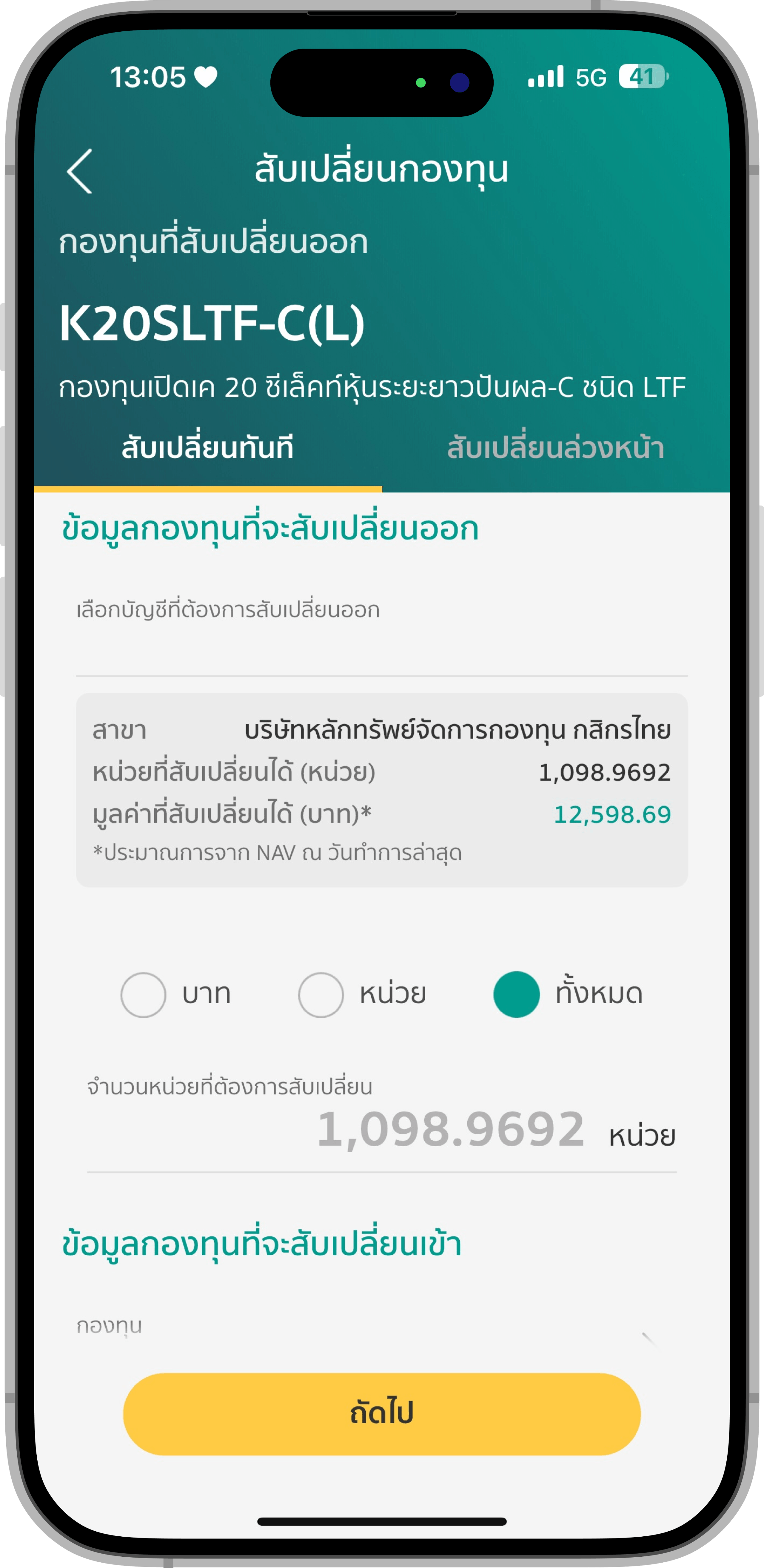

5. การสับเปลี่ยน LTF มา Thai ESGX โอนรอบเดียวใช่หรือไม่

ผู้ถือหน่วยลงทุน LTF

สามารถทยอยส่งคำสั่งสับเปลี่ยนหน่วยลงทุน LTF เป็น

Thai ESGX ได้

เพียงแต่ต้องทำรายการสับเปลี่ยนหน่วยลงทุน LTF

ทั้งหมดให้ครบทุกบลจ. ตั้งแต่ 13 พ.ค. - 30 มิ.ย. 2568

6. หากมี LTF เดิมอยู่เกิน 500,000 บาท

สามารถขายออกบางส่วน และใช้สิทธิวงเงินลดหย่อนที่ 2

ได้หรือไม่

ไม่ได้ ต้องทำการสับเปลี่ยนเงิน LTF ทั้งหมดมายัง Thai

ESGX โดยจะลดหย่อนภาษีได้สูงสุด 500,000 บาท

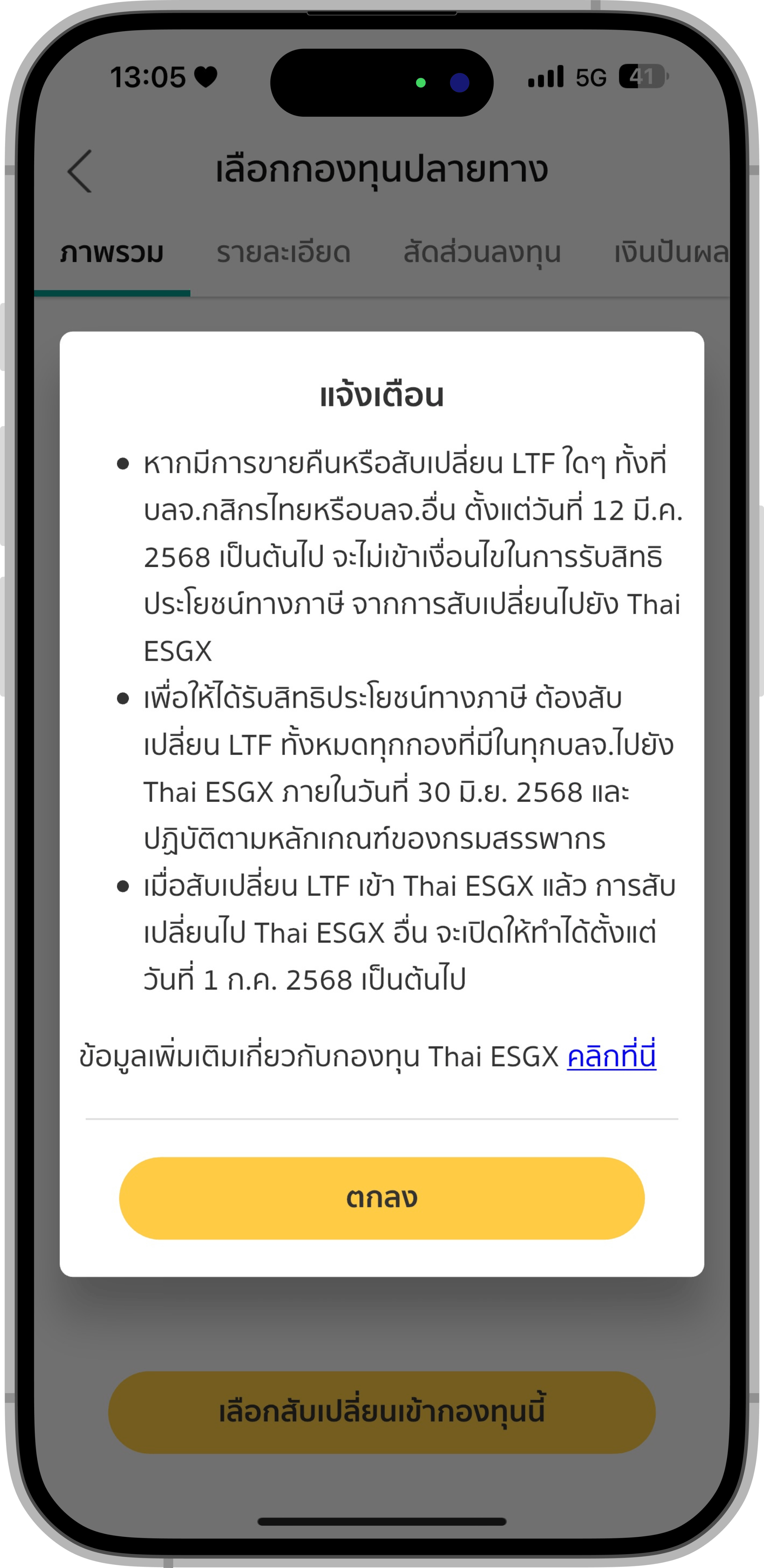

หมายเหตุ:

-

หากมีการขายหรือสับเปลี่ยน LTF หลัง 11 มี.ค. 2568

จะไม่ได้รับสิทธิลดหย่อนภาษีวงเงินที่ 2

อย่างไรก็ตาม ยังคงลงทุนในวงเงินที่ 1 ได้

-

หากมีการขายหรือสับเปลี่ยน LTF บางส่วนไปก่อน 11

มี.ค. 2568 ยังคงสามารถใช้สิทธิลดหย่อนภาษีวงเงินที่

2 ได้

(11 มี.ค. 2568 วันที่ ครม.

มีมติให้สิทธิประโยชน์ทางภาษีสำหรับ Thai ESGX)

7. มูลค่าที่นำไปคิดลดหย่อนภาษีคิดจากมูลค่าตลาดหรือต้นทุน

คิดจากมูลค่าหน่วยลงทุนที่โอนไป ณ

วันทำการที่สั่งสับเปลี่ยนหน่วยลงทุน LTF เป็น Thai

ESGX

เช่น ส่งคำสั่งสับเปลี่ยนไปกองทุน Thai ESGX วันที่ 6

พ.ค. 2568 จำนวน 300,000 บาท

ก็จะได้รับสิทธิลดหย่อนภาษี 300,000 บาท

8. โอนย้ายแล้วต้องลงทะเบียนขอใช้สิทธิลดหย่อนหรือไม่

กรณีผู้ลงทุนเคยลงทะเบียนแจ้งความประสงค์แล้ว

ไม่ต้องแจ้งความประสงค์ใหม่

9. สามารถโอนย้ายกองทุนอื่นๆ ที่ไม่ใช่ LTF มา Thai ESGX

ได้หรือไม่

สามารถทำได้สำหรับวงเงินที่ 1 (วงเงินใหม่ปี 2568)

10. ถ้าไม่มีกองทุน LTF-C(L) มีแค่ LTF

ที่เป็นชนิดกองทุนเปิดทั่วไป จะสามารถสับเปลี่ยนมา Thai

ESGX โดยใช้สิทธิวงเงินลดหย่อนของ LTF - C(L) ได้หรือไม่

สามารถสับเปลี่ยนมาเพื่อใช้สิทธิลดหย่อนวงเงินที่ 2

ของ Thai ESGX ได้

11. สามารถสับเปลี่ยน Thai ESGX จากบลจ.อื่นเข้า

บลจ.กสิกรไทย ได้หรือไม่

หากลูกค้าต้องการสับเปลี่ยนเข้าจากบลจ. อื่น

ในช่วงพ.ค. - มิ.ย. 2568 ต้องติดต่อกับบลจ. ต้นทาง

ว่าสามารถดำเนินการได้หรือไม่

ตั้งแต่วันที่ 1 ก.ค. 68 เป็นต้นไป สามารถรับโอนจาก

บลจ. อื่นได้ตามปกติ (Class LTF ไป LTF, Class

เงินใหม่ไปเงินใหม่เท่านั้น)

12. สามารถสับเปลี่ยน Thai ESGX จากบลจ.กสิกรไทย ไป

บลจ.อื่น ได้หรือไม่

ช่วงเดือน พ.ค. - มิ.ย. 68 ลูกค้า KAsset

จะไม่สามารถโอนหน่วยไปยัง บลจ. อื่นๆ ได้

แต่จะเปิดให้โอนได้หลังวันที่ 1 ก.ค. 68 เป็นต้นไป

(Class LTF ไป LTF, Class เงินใหม่ไปเงินใหม่เท่านั้น)

13. หากซื้อ Thai ESGX

แล้วต้องการสับเปลี่ยนหน่วยลงทุนไปกอง ThaiESG ได้หรือไม่

- สำหรับหน่วยลงทุนที่ซื้อในปี 2568 ไม่สามารถทำได้

- สำหรับหน่วยลงทุนที่ซื้อตั้งแต่ปี 2569 เป็นต้นไป

สามารถทำได้

14. สามารถสับเปลี่ยน Thai ESGX ของบลจ.กสิกรไทย

ได้หรือไม่

สามารถสับเปลี่ยนได้ โดยต้องเป็น Class เดียวกัน

(Class LTF ไป LTF, Class เงินใหม่ไปเงินใหม่เท่านั้น)

15. กรณีลงทุนใน Thai ESGX วงเงินที่ 1 ในปี 2568

จำนวนเงิน 300,000 บาท และใช้สิทธิลดหย่อนภาษีแล้ว

ต่อมาในปี 2570 ทำการขายคืนหน่วยลงทุนบางส่วนออก

จะต้องคืนภาษีอย่างไร

การขายคืนผิดเงื่อนไข

จะต้องคืนภาษีในส่วนที่ได้รับการลดหย่อนไปก่อนหน้าทั้งหมด

และไม่สามารถใช้สิทธิในส่วนที่เหลือได้อีก

16. กรณีโอน LTF มา Thai ESGX ในวงเงินที่ 2

และใช้สิทธิลดหย่อนภาษีไปแล้ว ต่อมาในปี 2571

ทำการขายหน่วยลงทุนบางส่วนออก ต้องคืนภาษีอย่างไร

และยังสามารถใช้สิทธิลดหย่อนของยอดที่เหลือได้หรือไม่

การขายคืนผิดเงื่อนไข

จะต้องคืนภาษีในส่วนที่ได้รับการลดหย่อนไปก่อนหน้าทั้งหมด

และไม่สามารถใช้สิทธิในส่วนที่เหลือได้อีก

17. กรณีขายคืนกองทุน Thai ESGX วงเงินที่ 2 ผิดเงื่อนไข

จะกระทบกับวงเงินที่ 1 หรือไม่