HIGHLIGHTS :

• กนง.มีมติเอกฉันท์ปรับขึ้นดอกเบี้ยนโยบาย 0.25% ตามคาด

• เศรษฐกิจไทยจะขยายตัวต่อเนื่อง เงินเฟ้อมีแนวโน้มปรับลดลง

• เสียงเอกฉันท์สะท้อนว่า กนง. มีแนวโน้มปรับขึ้นดอกเบี้ยแบบค่อยเป็นค่อยไป

• ภาวะดอกเบี้ยขาขึ้น กองทุนตลาดเงินและตราสารหนี้ระยะสั้น มีความน่าสนใจ และมีผลกระทบจากการเปลี่ยนแปลงของราคาตลาดไม่มากนัก

• กองทุนตราสารหนี้ระยะกลาง ก็มีความน่าสนใจที่ Yield ของกองทุนปรับขึ้นมาค่อนข้างสูงแล้ว และ Duration ของกองทุนไม่ยาวมากนัก

กนง.มีมติเอกฉันท์ปรับขึ้นดอกเบี้ยนโยบาย 0.25% ตามคาดการประชุมเมื่อวันที่ 28 กันยายน 2565 ของคณะกรรมการนโยบายการเงิน (กนง.) ได้มีมติเป็นเอกฉันท์ให้ปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปี จาก 0.75% เป็น 1.00% ต่อปี โดยให้มีผลทันที โดย กนง. มองว่าภาพรวมแนวโน้มเศรษฐกิจและเงินเฟ้อใกล้เคียงกับที่ได้ประเมินไว้ก่อนหน้า คณะกรรมการฯ จึงเห็นว่า การทยอยปรับขึ้นอัตราดอกเบี้ยนโยบาย ยังเป็นแนวทางการดำเนินนโยบายที่เหมาะสม

เศรษฐกิจไทยจะขยายตัวต่อเนื่อง เงินเฟ้อมีแนวโน้มปรับลดลงเศรษฐกิจไทยมีแนวโน้มขยายตัวได้ต่อเนื่องที่ 3.3% ในปี 2565 (คงจากประมาณการเดือนมิ.ย.) และ 3.8% ในปี 2566 ที่ปรับลดจากประมาณการเดือนมิ.ย.ที่ 4.2% ตามแรงส่งของภาคท่องเที่ยวและการบริโภคภาคเอกชนเป็นสำคัญ โดยภาคการท่องเที่ยวฟื้นตัวได้ดีกว่าคาดจากจำนวนนักท่องเที่ยวต่างชาติที่เพิ่มขึ้นต่อเนื่อง อีกทั้ง การฟื้นตัวของเศรษฐกิจยังมีความทั่วถึงมากขึ้น ขณะที่เศรษฐกิจโลกที่ชะลอลงกว่าคาด ส่งผลต่อภาคการส่งออก แต่ไม่ได้กระทบแนวโน้มการฟื้นตัวของเศรษฐกิจในภาพรวม

คาดการณ์อัตราเงินเฟ้อทั่วไปในปี 2565 จะอยู่ที่ 6.3% ซึ่งเพิ่มขึ้นจากประมาณการเดือน มิ.ย. ที่ 6.2% และในปี 2566 จะอยู่ที่ 2.6% (เพิ่มจากประมาณการเดือนมิ.ย.ที่ 2.5%) โดยมีแนวโน้มปรับลดลงตามราคาน้ำมันโลกและปัญหาห่วงโซ่อุปทานที่ทยอยคลี่คลาย

ขณะที่อัตราเงินเฟ้อพื้นฐานในปี 2565 จะอยู่ที่ 2.6% ซึ่งเพิ่มจากประมาณการเดือนมิ.ย.ที่ 2.2% และในปี 2566 จะอยู่ที่ 2.4% (เพิ่มจากประมาณการเดือนมิ.ย.ที่ 2.0%) โดยมีแนวโน้มสูงขึ้นจากการส่งผ่านต้นทุนที่เพิ่มขึ้นเป็นสำคัญ สำหรับอัตราเงินเฟ้อคาดการณ์ระยะปานกลางยังยึดเหนี่ยวอยู่ในกรอบเป้าหมาย คณะกรรมการฯ จะติดตามความเสี่ยงเงินเฟ้ออย่างใกล้ชิด โดยเฉพาะการส่งผ่านต้นทุนที่อาจเพิ่มขึ้นหากผู้ประกอบการเผชิญกับแรงกดดันด้านต้นทุนหลายด้านพร้อมกัน

(ที่มา: ธนาคารแห่งประเทศไทย 28 กันยายน 2565)

มุมมองต่อแนวโน้มดอกเบี้ยนโยบายของไทย และผลกระทบต่อกองทุนตราสารหนี้ไทย

(จากทีมจัดการกองทุนตราสารหนี้)

มติที่เป็นเอกฉันท์ สะท้อนว่า กนง. มีแนวโน้มปรับขึ้นดอกเบี้ยแบบค่อยเป็นค่อยไป

การขึ้นอัตราดอกเบี้ย 0.25% เป็นไปตามที่ตลาดและบลจ.กสิกรไทยคาดการณ์ไว้ก่อนแล้ว และคาดว่ากนง.จะขึ้นดอกเบี้ยอีก 0.25% ในการประชุม MPC ที่เหลือ 1 ครั้งในปีนี้ ในเดือนพ.ย. ทั้งนี้ เสียงเอกฉันท์ของคณะกรรมการฯ สะท้อนว่า กนง. มีแนวโน้มปรับขึ้นดอกเบี้ยแบบค่อยเป็นค่อยไป ไม่เร่งใช้นโยบายการเงินแบบตึงตัว

อนึ่ง การขึ้นดอกเบี้ยอาจกระทบต่อกองทุนตราสารหนี้ แต่คาดผลกระทบจำกัดเนื่องจากตลาด Priced-in ไปส่วนใหญ่แล้ว ทั้งนี้ มีโอกาสเกิดสูงขึ้นที่เศรษฐกิจสหรัฐฯและยุโรปจะเข้าสู่ภาวะถดถอยในอีก 12 เดือนข้างหน้า ซึ่งหากเกิด Recession ขึ้นจริงผู้ ลงทุนจะย้ายมาลงทุนในสินทรัพย์เสี่ยงต่ำมากขึ้น เป็นประโยชน์ต่อตราสารหนี้ระยะกลาง-ยาวไทยในทางอ้อมด้วย

ภาวะดอกเบี้ยขาขึ้น กองทุนตลาดเงินและตราสารหนี้ระยะสั้น มีความน่าสนใจ และมีผลกระทบจากการเปลี่ยนแปลงของราคาไม่มากนัก

ในภาวะดอกเบี้ยขาขึ้น (คาดจนถึงกลางปีหน้า) กองทุนตลาดเงินและตราสารหนี้ระยะสั้นมีความน่าสนใจที่จะได้รับประโยชน์จาก Reinvestment ตราสารที่ครบกำหนด และมีผลกระทบจากการเปลี่ยนแปลงของราคาตลาดไม่มากนักด้วย Duration ของกองที่ค่อนข้างสั้น

ส่วนกองทุนตราสารหนี้ระยะกลาง มีความน่าสนใจ ที่ Yield ของกองทุนปรับขึ้นมาค่อนข้างสูงแล้ว และ Duration ของกองทุนไม่ยาวมากนัก

ถ้าสามารถถือหน่วยเพื่อการลงทุนระยะปานกลางถึงยาวก็จะได้รับผลตอบแทนที่ดี สำหรับกองทุนตราสารหนี้ระยะยาว Yield ของกองทุนปรับขึ้นมาสูงมาก แต่ในระยะสั้นถึงกลางอาจจะยังมีราคาแกว่งตัวจากความอ่อนไหวของตลาด จึงเหมาะกับผู้ที่สามารถถือหน่วยลงทุนเพื่อการลงทุนระยะยาวจริงๆ ไม่ใช่เพื่อการเก็งกำไร

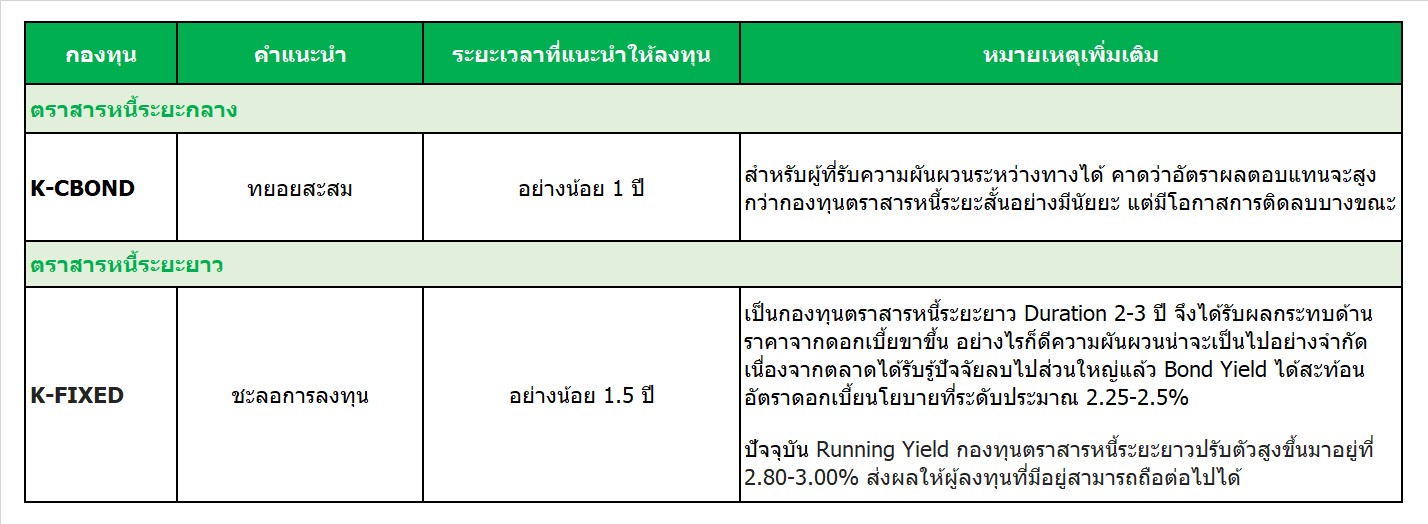

คำแนะนำการลงทุนกองทุนตราสารหนี้ไทย

สำหรับผู้ที่ต้องการพักเงินลงทุน จากความผันผวนในระยะนี้

สำหรับผู้ที่ต้องการลงทุนเพื่อเป็นส่วนหนึ่งของ Asset Allocation

คำแนะนำสำหรับแต่ละกลุ่มลูกค้า

ผู้ถือหน่วยและรับความผันผวนได้ : แนะนำให้ถือหน่วยลงทุนต่อไป

เพราะ Running Yield (ผลตอบแทนรวมหากถือตราสารจนครบกำหนด) ปัจจุบันประมาณ 3% คาดปลายปีนี้จะติดลบน้อยลง และถ้าถือต่ออีกอย่างน้อย 1 ปี จะสามารถลบผลขาดทุนตั้งแต่ต้นปีได้ นอกจากนี้ ยังไม่มีความกังวล Credit Risk จึงแนะนำให้ลงทุนต่อได้ถ้ารับความผันผวนในระยะข้างหน้าได้

ถือหน่วยและรับความผันผวนไม่ได้แล้ว : แนะนำให้กระจายการลงทุนบางส่วนออกมาที่ K-CASH หรือ K-SF

โดยเลือกลงทุนในกองทุนตามความเสี่ยงที่รับได้ แต่อาจจะพลาดจังหวะลงทุนที่ดีไป หาก Bond Yield วกกลับตัวลงมา และ Running Yield ตัวสั้นจะไม่สามารถลบผลขาดทุนจากตราสารหนี้ยาวที่เกิดขึ้นไปแล้ว

นักลงทุนหน้าใหม่ / นักลงทุนที่เคยขายหน่วยลงทุนออกไปแล้ว : ไม่แนะนำให้เข้าลงทุนตราสารหนี้ระยะยาว

แต่แนะนำลงทุนใน K-CASH, K-SF และ K-CBOND แทน โดยเลือกกองทุนตามความเสี่ยงที่รับได้

บทความโดย ฝ่ายกลยุทธ์ผลิตภัณฑ์การลงทุน บลจ.กสิกรไทย

ข้อมูล ณ วันที่ 29 ก.ย. 2565

หมายเหตุ "ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนการตัดสินใจลงทุน"

เนื้อหาที่เกี่ยวข้อง

ภาวะ Technical Recession >>

อ่านต่อECB ปรับขึ้นอัตราดอกเบี้ยสูง >>

อ่านต่อ