https://192.168.19.136:2583/SiteCollectionImages/2023/Market%20tigger/09-Core-Satellite-Portfolio_BN.jpg

การจัดพอร์ตสำหรับกองทุนประหยัดภาษี เป็นสิ่งที่นักลงทุนส่วนใหญ่มองข้าม แต่หากพิจารณาจำนวนเงินลงทุนที่สูง (ปีละ 500,000) และระยะเวลาที่ยาวนาน (10 ปี) ทำให้เรายิ่งต้องใส่ใจในการจัดพอร์ตและเลือกกองทุนอย่างพิถีพิถัน

นอกจากนี้ เงินก้อนใหญ่ก้อนนี้ จะกลายเป็นเงินที่เราต้องพึ่งพาเป็น “แหล่งที่พึ่งสุดท้าย” เพราะเป็นเงินที่มาจากน้ำพักน้ำแรงการทำงานตลอดชีวิต และจะเป็นเงินที่ต้องนำไปใช้เมื่อถึงเวลาที่เกษียณ

เงินที่เราลงทุนไปกับกองประหยัดภาษี ถือว่าไม่น้อยเลย อาจจะเป็นจำนวนที่เยอะ จนอาจจะเยอะว่าพอร์ตหลักของเราก็เป็นไปได้

ตัวอย่างเช่น หากท่านลงทุนในกองประหยัดภาษี เต็มสิทธิ์....

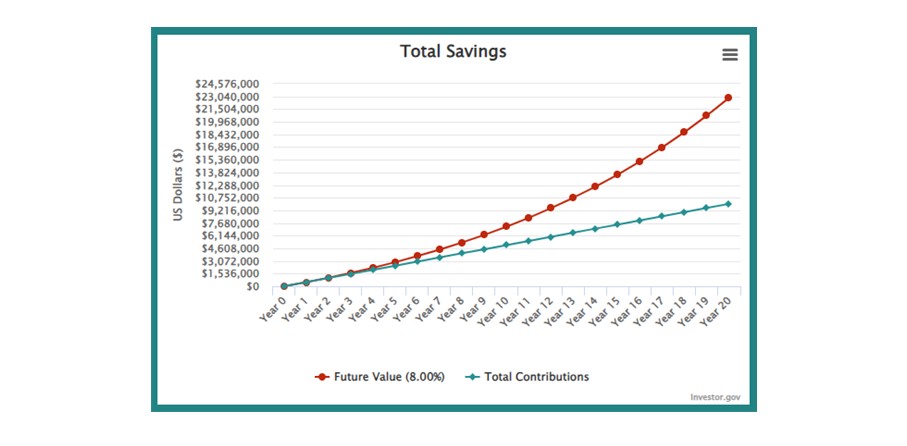

จำนวนเงิน ปีละ 500,000 บาท

ระยะเวลา สมมุติระยะเวลาลงทุน 20 ปี (หากอายุ 35 ปี ต้องถือไปจนอายุ 55 ปี สำหรับ RMF)

ผลตอบแทนที่คาดหวัง 8 %

พอครบกำหนดอายุที่สามารถไถ่ถอนเงินได้ตอนอายุ 55 ปี เงินของท่าน ไม่ได้จะเติบโตเป็นแค่ 10 ล้านบาท (500,000 บาท * 20 ปี) แต่จะโตเป็น 22 ล้านบาท จากพลังผลตอบแทนทบต้น หากได้ผลตอบแทนรายปี ปีละ 8%

ตัวอย่างดังในรูป

อ้างอิง investor.gov

ดังนั้น การจัดพอร์ตกองทุนประหยัดภาษี จึงเป็นสิ่งที่ไม่ควรมองข้าม เนื่องจากสุดท้ายแล้ว เงินก้อนนี้จะเติบโต ออกดอกออกผล และเป็นที่พึ่งให้แก่ท่านยามเกษียณ

จัดพอร์ต กองทุนประหยัดภาษี อย่างไร?

1. ลงทุนตามความเสี่ยงที่รับได้ แต่หากเวลาผ่านไป อย่าลืมมาปรับพอร์ตเพื่อลดความเสี่ยง

เมื่อท่านเริ่มทำงานแรกๆ หรืออยู่ระหว่างช่วงอายุ 20- 30 ปี ท่านจะรับความเสี่ยงได้สูงกว่า ผู้ที่อยู่ในช่วงอายุ 40-50 ปี ดังนั้น การเลือกกองทุนในช่วงนี้ จะเป็นกองทุนที่มีความเสี่ยงสูง เช่น กองทุนหุ้นเติบโต หรือพอร์ต Asset Allocation ที่เสี่ยงสูง แต่เมื่อเวลาผ่านไป ก็ต้องไม่ลืมที่จะมาปรับลดความเสี่ยงของพอร์ต โดยการเพิ่มตราสารหนี้ เพิ่มตราสารทางเลือก และลดตราสารทุนลง

2. จัดพอร์ต Asset allocation และอย่าลืมการกระจายความเสี่ยง

นักลงทุนส่วนใหญ่เลือกที่ซื้อกองทุนประหยัดภาษีเพียงแค่ 1-2 กอง ด้วยเหตุผลว่าจำง่ายว่าซื้อกองทุนใดไป จะได้ไม่ลืมซื้อในปีถัดๆไป แต่หากเราไม่กระจายความเสี่ยง ผลตอบแทนของเราอาจจะผันผวน หรือผลตอบแทนที่คาดหวังกลับกลายเป็นผลตอบแทนติดลบได้ หากเราเลือกลงทุนพลาดไป

นอกจากนั้น อาจมีความเสี่ยงที่ว่า เมื่อถึงเวลาครบกำหนดอายุ SSF, RMF กองทุนนั้นๆ ที่เราซื้อ เกิดเป็นช่วงขาลงของตลาดหุ้นพอดี ทำให้เราไม่ได้ผลตอบแทนตามที่คาดไว้

ดังนั้น พอร์ตกองทุนประหยัดภาษี ควรจะเป็นพอร์ตที่กระจายการลงทุน ไม่แพ้กับพอร์ตหลักของเรา เนื่องจากไม่มีสินทรัพย์ใดให้ผลตอบแทนที่ดีได้ตลอดเวลา และการกระจายความเสี่ยงจะช่วยลดโอกาสที่เราจะขาดทุนหนักๆ จากเงินก้อนที่เราหวังว่าจะพึ่งพายามเกษียณได้

3. การซื้อกองทุนประหยัดภาษี เป็นแบบฝึกหัดที่ดีมาก ที่ฝึกให้เราอยู่ในตลาดได้นานขึ้น ลงทุนได้นานขึ้น และลดการจับจังหวะตลาด (Time in the Market VS Timing the Market)

สถิติบอกว่าการที่เราลงทุนแบบซื้อๆ ขายๆ คือการพยายามจับจังหวะตลาด ซึ่งอาจจะได้ผลดีสำหรับนักลงทุนที่ ...เก่งฉกาจ ... นักลงทุนที่มีเวลาเฝ้าตลาด แต่ไม่ได้ให้ผลดีสำหรับนักลงทุนทั่วๆไปเสมอไป เพราะการจับจังหวะตลาด แท้จริงแล้วอาจจะทำให้เราพลาดโอกาสลงทุน “ในวันที่ควรจะลงทุนที่สุด” อย่างเช่นช่วงที่เกิดวิกฤตเศรษฐกิจไป

จังหวะการเข้าซื้อ ไม่สำคัญเท่า ระยะเวลาการลงทุน

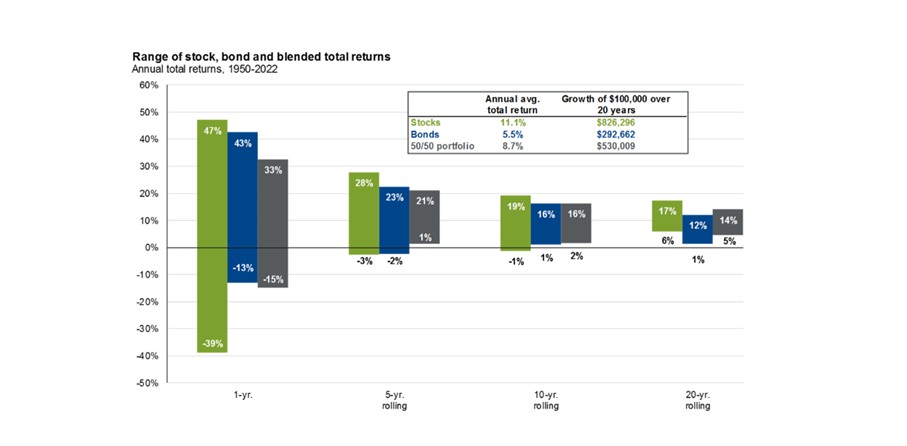

การซื้อกองทุนประหยัดภาษี ทำให้เราไม่สามารถขายได้ อย่างน้อย 10 ปี เป็นสร้างวินัยที่ดี ทำให้เราลงทุนในตลาดได้นานขึ้น และลดการตกใจขาย จากสถิติตลาดหุ้นสหรัฐฯ หากท่านลงทุนเกิน 10 ปี โอกาสที่ท่านจะขาดทุน แทบจะต่ำมาก ไม่ว่าท่านจะซื้อวันไหนก็ตาม ดังรูปตามด้านล่าง

ที่มา: J.P. Morgan Asset Management, Guide to the Markets

"ดังนั้น ท่านอาจจะไม่จำเป็นต้องจับจังหวะการเข้าซื้อ และ KAsset แนะนำให้ตั้งเป็นการ DCA เฉลี่ยไปทุกเดือนตลอดปี เพื่อเป็นการเฉลี่ยต้นทุน และรักษาวินัยในการลงทุน"

คำแนะนำการจัดพอร์ต สำหรับกองทุนประหยัดภาษี

1. สำหรับท่านที่มีเวลาและสามารถ switch กองทุนได้ ท่านสามารถปรับเอารูปแบบ Core-Satellite Portfolio มาใช้ในพอร์ตเกษียณ โดยที่แบ่งสัดส่วน Core เป็น 80% และ Satellite 20%

• พอร์ตหลัก (Core) ควรจัดพอร์ต Asset Allocation และเลือกกองทุนที่คาดว่าจะให้ผลตอบแทนที่ดีในระยะยาว หากต้องการเลือกกองทุนรายประเทศ ขอให้พิจารณาจากประเทศที่มีศักยภาพในการทำกำไรที่เติบโตอย่างต่อเนื่อง

• พอร์ตเสริม (Satellite) เป็นพอร์ตส่วนเสริมที่มุ่งหาผลตอบแทนระยะสั้น จากปัจจัยที่เข้ามาสร้างผลกระทบเชิงบวกให้กับตลาดในระยะสั้น แต่หากผลตอบแทนที่ได้สูงเท่าที่คาดหวังแล้ว ก็จะมีการสับเปลี่ยนเป็นกองทุนอื่นๆ

2. สำหรับท่านที่ไม่มีเวลา และไม่ต้องการ switch กองทุนระหว่างทาง

• พอร์ตหลัก (Core) ควรเป็น Asset Allocation โดยเราแนะนำกลุ่มกองทุน Wealth PLUS ตามระดับความเสี่ยงของท่าน ได้แก่ WP-BALANCED-RMF (ความเสี่ยงปานกลาง) และ WP-ULTIMATE-RMF (ความเสี่ยงสูง)

• พอร์ตเสริม (Satellite) สามารถเลือกลงทุนในกองทุนที่กระจุกตัวมากขึ้นได้ เช่น กองทุนที่ลงทุนรายประเทศ กองทุนรายอุตสาหกรรม โดยกองทุนที่เราแนะนำ เช่น K-VIETNAM-RMF, K-GTECH-RMF และ K-GH-RMF

สุดท้าย เราคิดว่าการซื้อกองทุน SSF, RMF รวมถึง THAIESG เป็นโอกาสอันดีที่จะทำให้ท่านได้เริ่มลงทุน อย่างมีวินัย เพื่อวัยเกษียณที่มีความสุข ดังนั้น ถึงเวลาแล้วที่ท่านจะหันมาให้ความสำคัญกับเงินก้อนใหญ่ก้อนนี้ และดูแลอย่างดี ด้วยคำว่ากระจายความเสี่ยง จัดพอร์ต และลงทุนอย่างมีวินัย

ผู้ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน โดยศึกษานโยบายกองทุนและความเสี่ยงได้ที่ www.kasikornasset.com

บทความโดย

คุณมทินา วัชรวราทร,CFA, Head of Investment Strategy

ข้อมูล ณ วันที่ 1 ธันวาคม 2023

เนื้อหาที่เกี่ยวข้อง

จัดพอร์ตลงทุนด้วยกลยุทธ์ Core-Satellite Portfolio >>

Clickเมื่อ Fed ขึ้นดอกเบี้ย ...แต่ไม่ชัดว่าเป็นครั้งสุดท้าย >>

Clickสรุปสัญญาณ จากประชุม Politburo ของจีน >>

ClickGDP จีนไตรมาสแรกขยายตัว 4.5% สูงกว่าคาด >>

Click