HIGHLIGHTS :

• กนง.มีมติเอกฉันท์ปรับขึ้นดอกเบี้ยนโยบาย 0.25% ตามคาด

• เศรษฐกิจมีแนวโน้มขยายตัวต่อเนื่อง การส่งออกมีสัญญาณฟื้นตัวจากที่หดตัวในไตรมาส 4

• เงินเฟ้อมีแนวโน้มลดลง แต่ยังมีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาด

• KAsset มีมุมมองบวกมากขึ้นต่อการลงทุนในกองตราสารหนี้ระยะยาว 2-3 ปี จากภาวะดอกเบี้ยทรงตัวและเข้าใกล้ขาลง

กนง.มีมติเอกฉันท์ปรับขึ้นดอกเบี้ยนโยบาย 0.25% ตามคาด

คณะกรรมการนโยบายการเงิน (กนง.) วันที่ 29 มีนาคม 2566 มีมติเอกฉันท์ปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปี เป็น 1.75% จาก 1.50% ต่อปี โดยให้มีผลทันที

เศรษฐกิจมีแนวโน้มขยายตัวต่อเนื่อง โดยการส่งออกมีสัญญาณฟื้นตัวจากที่หดตัวใน ไตรมาส 4 ปี 2565

กนง. มองว่า เศรษฐกิจไทยมีแนวโน้มขยายตัวต่อเนื่อง จากภาคการท่องเที่ยว ซึ่งส่งผลบวกต่อการจ้างงานและรายได้แรงงาน รวมถึงเป็นแรงส่งต่อเนื่องไปยังการบริโภคภาคเอกชน โดยคาดการณ์ GDP ไทย จะขยายตัวได้ต่อเนื่องที่ 3.6% ในปี 2566 (ปรับลดจากประมาณการเดือนพ.ย. 65 ที่ 3.7%) และ 3.8% ในปี 2567 (ปรับลดจากประมาณการเดือนพ.ย. 65 ที่ 3.9%)

ส่วนการส่งออกสินค้าในไตรมาสที่ 1 ปี 2566 เริ่มเห็นสัญญาณฟื้นตัวจากที่หดตัวในช่วงก่อนหน้า โดยคาดว่าจะฟื้นตัวชัดเจนขึ้นในช่วงครึ่งหลังของปี อย่างไรก็ดี เศรษฐกิจโลกมีความไม่แน่นอนเพิ่มขึ้นจากแนวโน้มเงินเฟ้อที่อยู่ในระดับสูง รวมถึงปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลัก

อัตราเงินเฟ้อมีแนวโน้มลดลง แต่ยังมีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาด

อัตราเงินเฟ้อทั่วไปมีแนวโน้มเริ่มกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปี 2566 โดยจะอยู่ที่ 2.9% ในปี 2566 และ 2.4% ในปี 2567 ตามแรงกดดันด้านอุปทานจากค่าไฟฟ้าและราคาน้ำมันที่ทยอยคลี่คลาย ขณะที่อัตราเงินเฟ้อพื้นฐานปรับลดลงจากปี 2565 มาอยู่ที่ 2.4% ในปี 2566 และ 2.0% ในปี 2567

อย่างไรก็ดี อัตราเงินเฟ้อมีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาดจากการส่งผ่านต้นทุนที่อาจเพิ่มขึ้น เนื่องจากผู้ประกอบการเผชิญภาวะต้นทุนสูงต่อเนื่อง อีกทั้งมีแรงกดดันเงินเฟ้อด้านอุปสงค์ที่เพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจ จึงต้องติดตามความเสี่ยงเงินเฟ้ออย่างใกล้ชิด

(ที่มา: ธนาคารแห่งประเทศไทย 29 มีนาคม 2566)

มุมมองการลงทุนจาก KAsset

ธปท.มีแนวโน้มที่จะทยอยปรับนโยบายการเงินเข้าสู่ระดับปกติ (Normalization) อย่างค่อยเป็นค่อยไป โดยคาดว่าจะปรับขึ้นต่อจากระดับปัจจุบันไม่มาก อาจไปทำจุดสูงสุดที่ 2% เท่านั้น และในระยะยาวอาจมีการทยอยปรับลดลงได้หากสัญญาณการเติบโตทางเศรษฐกิจชะลอลง

ตลาดตราสารหนี้ไทย ปัจจุบันได้สะท้อนถึงการขึ้นดอกเบี้ยไปส่วนใหญ่แล้ว หาก ธปท. มีการปรับขึ้นดอกเบี้ยจริง ผลกระทบที่มีต่อตลาดตราสารหนี้ไทยจะเป็นไปอย่างจำกัด

จากสถานการณ์ความผันผวนในภาคการเงินการธนาคารในต่างประเทศช่วงที่ผ่านมา แม้ว่าจะอยู่ในวงจำกัด แต่ก็ทำให้การปล่อยวงเงินสินเชื่อเป็นไปอย่างระมัดระวังมากขึ้น ทั้งนี้ สภาพคล่องที่กลับมาเหลือเป็นจำนวนมากในระยะยาว โดยคาดว่าน่าจะกลับมาเป็นแรงซื้อในตลาดพันธบัตรในฐานะสินทรัพย์ปลอดภัย ซึ่งจะส่งผลกระทบในเชิงบวกต่อตลาดตราสารหนี้ไทย

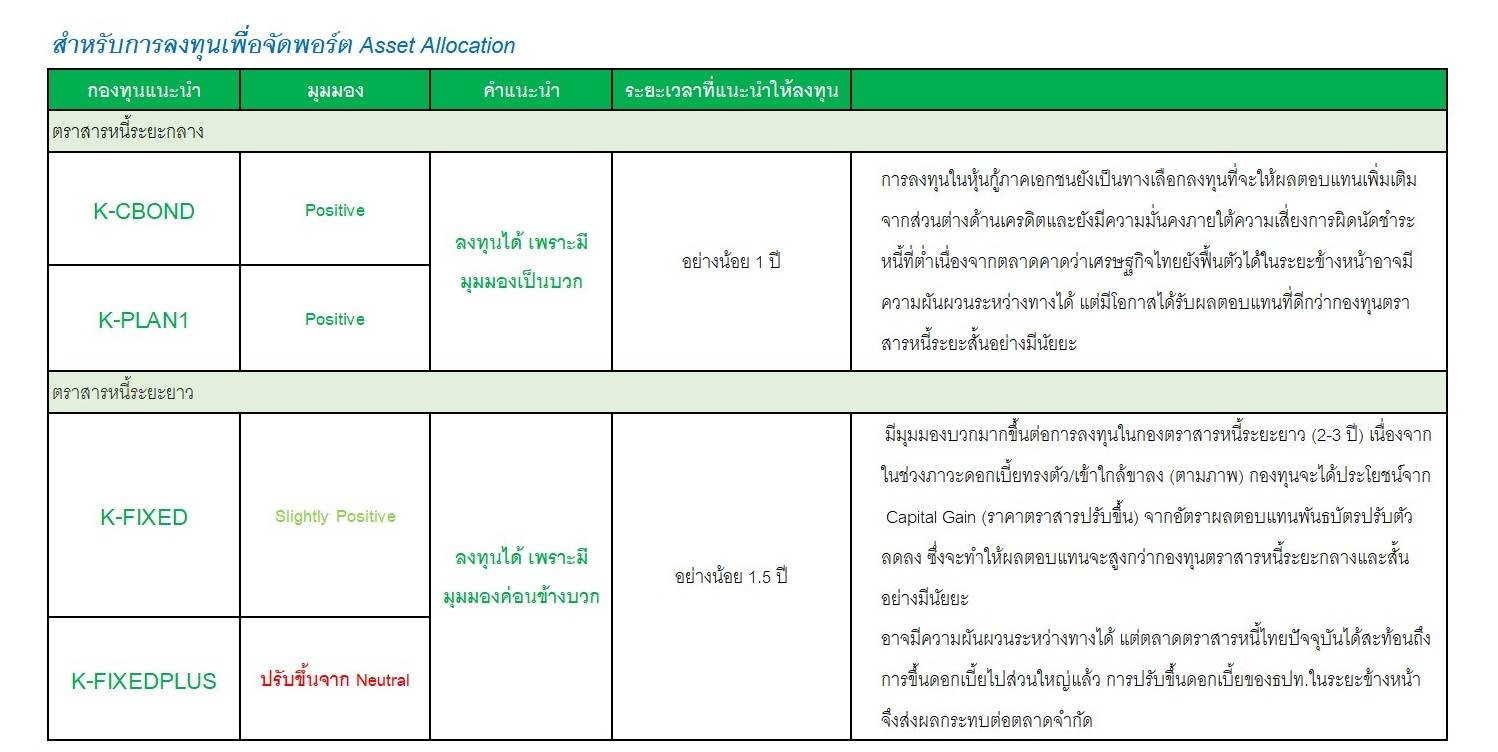

คำแนะนำการลงทุน สำหรับกองทุนตราสารหนี้ไทย

หมายเหตุ ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน โดยศึกษานโยบายกองทุนและความเสี่ยงได้ที่ www.kasikornasset.com

บทความโดย ฝ่ายกลยุทธ์ผลิตภัณฑ์การลงทุน บลจ.กสิกรไทย

ข้อมูล ณ วันที่ 29 มีนาคม 2023

เนื้อหาที่เกี่ยวข้อง

ธนาคาร SVB ปิดกิจการ !! กระทบกองทุนหรือไม่? >>

Clickมุมมองการลงทุนหลังเกิดวิกฤต Credit Suisse >>

ClickFed ขึ้นดอกเบี้ย 0.25% และส่งสัญญาณใกล้จบ >>

ClickUBS เข้าซื้อ Credit Suisse กระทบหรือไม่? >>

Click